A armadilha do Efeito Tesoura

Atualizado em 6/06/23 - Escrito por Gilson Lima na(s) categoria(s): Custos e Finanças

O Balanço Patrimonial é uma fotografia da empresa, onde os valores dos ativos e passivos são classificados em circulante e não circulante: os valores circulantes são os que vencem até o término do ano seguinte à publicação do demonstrativo, e os valores de não circulante vencem nos anos posteriores.

Essa classificação permite evidenciar a situação patrimonial da empresa, mostrando a sua capacidade de transformar seus ativos em dinheiro e com isso honrar seus compromissos do passivo, no caso de sua liquidação.

A abordagem do Modelo Dinâmico exige a reestruturação do Balanço Patrimonial em seus componentes de curto prazo e por natureza das transações, para então serem extraídas medidas de liquidez e estruturas financeiras que denotam níveis de risco distintos.

Após a reorganização do Balanço pode-se então relacionar as contas descritas e, partir disso, calcular os indicadores que são a base do Modelo:

- Necessidade de Capital de Giro (NCG)

- Capital Circulante Líquido (CCL)

- Saldo de Tesouraria (T).

Algumas contas, quando analisadas isoladamente ou em relação ao conjunto de outras contas, apresentam movimentação tão lenta que podem ser consideradas como permanentes ou não cíclicas. Outras em contrapartida, apresentam movimento contínuo e cíclico bem de acordo com o ciclo operacional da empresa. Existem outras finalmente, que apresentam movimento descontínuo ou errático, em nada ou quase nada se relacionando com o ciclo operacional.

Para utilizar o Modelo Dinâmico é necessário reclassificar as contas circulantes do Balanço Patrimonial, tanto as do ativo como as do passivo, em contas operacionais (ou cíclicas) e erráticas (ou circulantes financeiras). Já as contas ativos e passivos não circulantes mais o patrimônio líquido formam as contas permanentes (ou estratégicas).

Veja também: DRE: o que é, como funciona e como aplicar na sua indústria

Contas operacionais

As contas operacionais são os bens e direitos necessários para a operacionalização da empresa, sendo seus principais valores as contas a receber de clientes e os investimentos em estoques de matéria-prima, produtos em elaboração e produtos acabados. Os passivos operacionais são as obrigações decorrentes diretamente das atividades operacionais da empresa, tais valores a pagar aos fornecedores, salários e encargos a pagar, impostos a recolher sobre a atividade produtiva (impostos sobre o faturamento, tais como: ICMS, PIS/COFINS, IPI).

Contas não circulantes

As contas não circulantes dificilmente guardam relação com o processo produtivo, a curto prazo, sendo de natureza permanente.

Os ativos não circulantes englobam os valores a receber de longo prazo e o ativo permanente (investimentos, imobilizado e intangíveis). Os passivos não circulantes englobam as obrigações exigíveis a longo prazo e patrimônio líquido, recursos dos sócios ou acionistas.

Contas financeiras

As contas financeiras ou erráticas não guardam relação com o processo produtivo, estando ligadas à tesouraria da empresa e daí a sua natureza financeira.

Os ativos financeiros são disponibilidades e aplicações de curto prazo mantidas normalmente como precaução para reduzir o risco advindo da flutuação diária das entradas e saídas de caixa. Os passivos financeiros são empréstimos de curto prazo obtidos para cobrir necessidade de caixa.

Saldo de tesouraria

O saldo de tesouraria (T) é o resultado da estrutura do balanço gerencial: o saldo de tesouraria (T) é obtido pela diferença entre o capital circulante líquido (CCL) e a necessidade de capital de giro (NCG).

Se o CCL for insuficiente para financiar a NCG, o T será negativo. Neste caso, o passivo errático será maior do que o ativo errático. Isto indica que a empresa financia parte da NCG e/ou ativo permanente com fundo de curto prazo, aumentando o seu risco de insolvência.

Exemplo

Vamos para um exemplo prático de uma empresa hipotética:

| ANO | 2018 | 2019 | 2020 | 2021 |

| CCL | 16000 | 13000 | 11000 | 9000 |

| NCG | 12000 | 29000 | 30000 | 31000 |

| T | 4000 | -16000 | -19000 | -22000 |

De 2018 para 2019, de um saldo de T positivo em 4.000, passou para negativo em -16.000, em 2020 aumentou para -19.000 e em 2021 -22.000.

O saldo de Tesouraria (T) depende da maneira que a empresa cobre a necessidade de capital de giro (NCG). Se a NCG é financiada somente por capital circulante líquido (CCL) (que é definido como sendo fundos próprios, dívidas financeiras de longo prazo, menos ativo não circulante), o T é positivo e, consequentemente os ativos financeiros e monetários circulantes excedem dívidas financeiras de curto prazo. Se o CCL não cobre os requerimentos totais, a diferença é financiada por endividamento financeiro de curto prazo e o saldo de Tesouraria é negativo. Quando o passivo errático excede muito os ativos erráticos e a diferença é crescente, a firma pode entrar no “efeito tesoura”.

O Efeito Tesoura

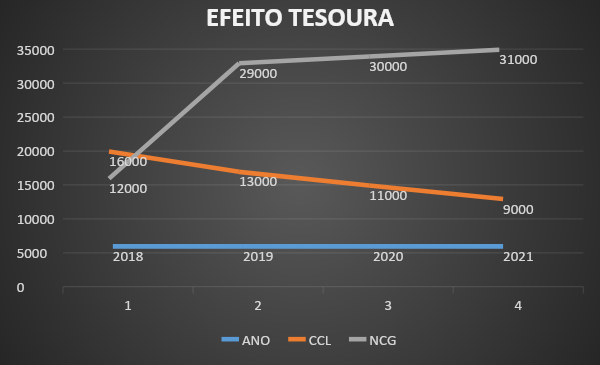

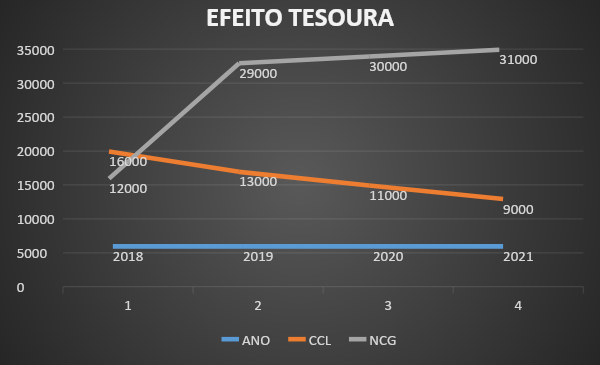

A denominação “Efeito Tesoura” decorre do fato de que, visualizado em um gráfico, o processo que provoca o afastamento das curvas NCG (aplicações operacionais) e do CCL (fontes de longo prazo) produz o efeito visual semelhante ao obtido pelas duas partes de uma tesoura.

Esse espaço entre as duas lâminas da tesoura imaginária, representa a participação dos recursos financeiros de curto prazo contido no saldo de Tesouraria (T), utilizado no financiamento da demanda operacional de recursos (NCG).

| DELTA % | 2018/19 | 2019/20 | 2020/21 | |

| CCL | -18,75% | -15,38% | -18,18% | |

| NCG | 141,67% | 3,45% | 3,33% | |

| T | -500,00% | 18,75% | 15,79% |

Observemos no gráfico e na tabela que de 2018 para 2019, a NCG variou 141,67%, enquanto o CCL variou -18,75%, de 2019 para 2020, a NCG variou 3,45%, enquanto o CCL variou -15,38% e de 2020 para 2021, a NCG variou 3,33%, enquanto o CCL variou -18,18%, havendo um aumento na abertura das duas lâminas da imaginária tesoura, o que significa um “ALERTA”, o CCL deve acompanhar sempre a evolução da NCG para que a situação da empresa não se “DETERIORE”.

A variação do CCL deve ser suficiente para financiar a variação da NCG criada pela evolução das vendas em conjunto com o ciclo financeiro, evitando que o efeito tesoura se desenvolva.

Os responsáveis pela área financeira das empresas, independente do porte, devem criar indicadores e acompanhar periodicamente. “Medir é importante: o que não é medido não é gerenciado”. (Robert Kaplan)

Sobre o autor

Este artigo foi escrito por Gilson Lima, que é formado em Economia e Contábeis, pós-graduação em Finanças e Custos, MBA em Gestão Empresarial pela FGV e Conselheiro de Administração certificado pelo IBGC. Além disso, Gilson possui cinquenta e seis anos de experiência em indústrias, exercendo cargo de Gerência e Diretoria, principalmente nas áreas Financeira e Controladoria.

Para entrar em contato com Gilson e sua empresa de assessoria e consultoria empresarial, utilize os dados abaixo:

- GILSON JOSÉ RIO LIMA

- GJRL ASSESSORIA E CONSULTORIA EMPRESARIAL

- FONE: (35)3435-4308

- CELULAR: (11) 95303-4543

- E-mail: [email protected]

Participe! Deixe o seu comentário agora mesmo: