Reforma Tributária: o que muda, quando começa a valer e como se adequar

Atualizado em 18/02/26 - Escrito por Rafael Netto com colaboração de João Pedro Brutschin na(s) categoria(s): Custos e Finanças / Fiscal

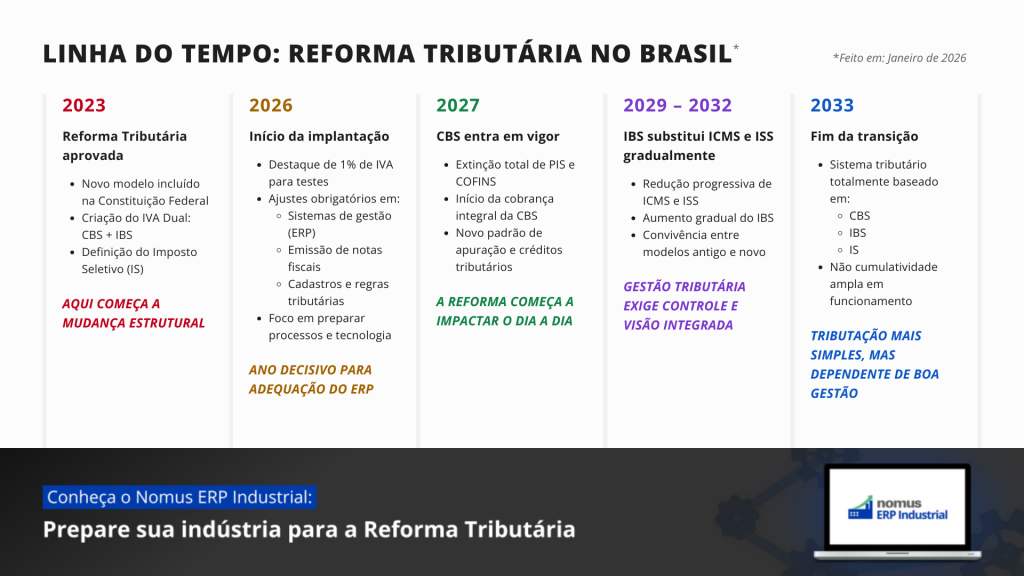

A Reforma Tributária foi aprovada em 2023, será implantada em fases a partir de 2026 com fim em 2033 e objetiva a simplificação do sistema tributário brasileiro. No resumo, troca-se PIS e COFINS por CBS, ICMS e ISS por IBS, se institui o IS (“imposto do pecado”) e inicia-se a não cumulatividade ampla (para CBS e IBS).

Acontece que antes da Reforma Tributária, havia várias regras para realizar a creditação de tributos, com vários casos a operação de crédito ser impossibilitado, e agora esses processos serão simplificados. Qualquer empresa de lucro presumido ou lucro real poderá realizar o crédito tributário, considerando os valores de CBS e IBS em destaque.

Essas mudanças podem parecer complexas, mas eu trouxe explicações simples, objetivas e práticas, com exemplo, no artigo abaixo. Você também confere uma aula completa em vídeo que prepara sua gestão para a reforma tributária, inclusive sugerindo ferramentas automatizadas.

Faça uma boa leitura!

Índice do artigo

- Reforma Tributária: o que é e como surgiu? Quando estará valendo?

- Jornada da Reforma Tributária: Vídeo-Aulas Completas

- O que muda com a Reforma Tributária?

- O que é o IBS – Imposto sobre bens e serviços?

- O que é o CBS – Contribuição sobre bens e serviços?

- O que é o IS – Imposto Seletivo, o Imposto do Pecado?

- Perguntas frequentes da Reforma Tributária

- Sistema de Gestão pronto para a Reforma Tributária

- Saiba mais sobre gestão tributária e fiscal

Reforma Tributária: o que é e como surgiu? Quando estará valendo?

A reforma tributária foi aprovada em 2023 e já está colocada na Constituição Federal. Sua proposta é um um novo IVA, que significa Imposto de Valor Agregado.

Trata-se de um modelo de tributação de consumo que surgiu para unificar e simplificar a cobrança de impostos para reduzir a quantidade de tributos e a cumulatividade de tributos em efeitos cascata.

A implantação começa em 2026, onde há um destaque de 1% de IVA para teste dos sistemas. Em 2027 já teremos uma extinção completa do PIS e do COFINS com início integral do CBS, enquanto 2029 a 2032 haverá uma extinção gradual do ICMS e ISS e início do IBS, com a transição encerrando em 2033.

Jornada da Reforma Tributária: Vídeo-Aulas Completas

Você pode aprender tudo sobre a Reforma Tributária através da gravação deste evento online. São 3 vídeo-aulas em que Rafael Netto ensinará tudo sobre como as indústrias brasileiras terão que lidar com impostos, notas fiscais e processos contábeis nos próximos anos.

Você vai aprender:

- Visão geral da Reforma Tributária de consumo

- Entenda o que muda com a criação do IBS e CBS, quais tributos serão extintos e como isso afeta diretamente as indústrias.

- Como preparar seu sistema de gestão para emissão de NF em 2026

- Descubra como adequar seu ERP e processos internos à nova estrutura tributária.

- Impactos da reforma tributária na operação do sistema de gestão ERP

- Veja, passo a passo, como será o processo de emissão das novas notas fiscais e o que as indústrias precisam ajustar para estar 100% prontas para 2026.

Assista agora:

O que muda com a Reforma Tributária?

A Reforma Tributária apresenta uma simplificação do processo tributário e reduz a quantidade (não os valores) de impostos cobrados.

Os impostos PIS e COFINS serão substituídos pelo CBS (Contribuição sobre Bens e Serviços), o ICMS e o ISS pelo IBS (Imposto sobre Bens e Serviços) e o IPI parcialmente substituído pelo IS (Imposto Seletivo).

Ainda, surge o imposto IVA Dual, que é na verdade a composição do CBS com o IBS.

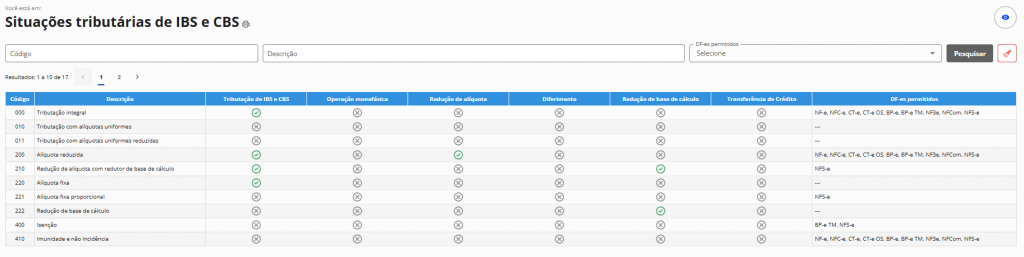

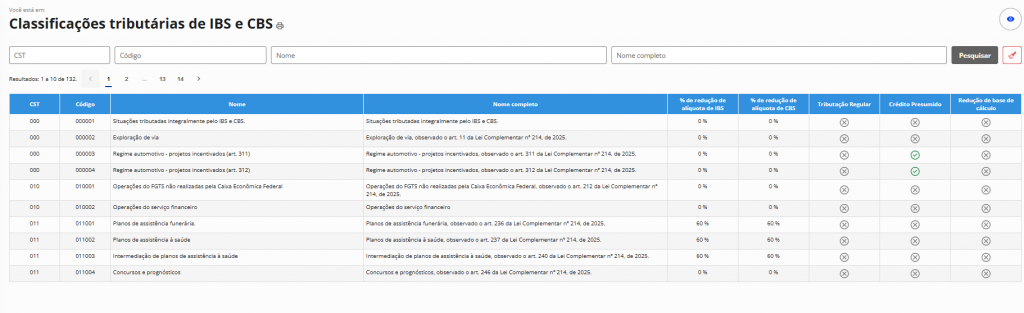

Com isso, haverá uma nova tabela de CST, que definirá como a operação será tributada, ou seja, se com alíquota integral ou reduzida, se há isenção, imunidade, diferimento etc.

É isso que levará à simplificação e padronização das alíquotas e bases de cálculo dos novos tributos. A partir desse ponto, é importante entendermos um mecanismo muito importante do novo sistema tributário: o aproveitamento e uso de créditos tributários.

O que são os créditos tributários?

A Reforma Tributária, para fins de combater a cumulatividade de impostos, vem com o modelo IVA de tributação e usa o mecanismo de crédito tributário, um mecanismo de compensação de tributos entre os momentos de compra e venda.

IMPORTANTE: As novas regras de crédito tributária só valem para empresas do regime normal – ou seja, do lucro real ou do lucro presumido.

Vem em passo a passo como funcionará:

- Em cada etapa da cadeia, durante uma aquisição de produtos ou serviços, as empresas encontrarão valores de IBS e CBS destacados;

- No momento da venda, destacará outros valores de IBS e CBS a serem debitados;

- Quando encerrar o mês, haverá um único recolhimento, cujo valor virá da diferença entre débitos e créditos das suas operações.

Se ela teve R$ 30 mil de destaque de IBS e CBS nas suas compras em um mês, mas destacou R$ 90 mil no momento da venda, o recolhimento será de R$ 60 mil.

Dessa forma, diminuem-se a quantidade de operações tributárias, inclusive por conta da unificação de impostos também, e o recolhimento será simplificado.

Cabe notar que o IVA é considerado um imposto sobre consumo.

Exemplo do IVA na Produção e Venda de um Chocolate de Alta Cozinha

Suponha um IVA de 25%, sem regimes favorecidos. Vamos acompanhar como o imposto funciona em cada etapa da cadeia produtiva de um chocolate:

- PRODUTOR RURAL

O produtor rural vende o cacau por R$ 40,00. Supondo que ele tenha créditos de R$ 5,00 nas suas compras, o início do processo fica assim:

- Valor do cacau: R$ 40,00

- IVA: R$ 10,00

- Total: R$ 50,00

Apuração

- (+) Débito: R$ 10,00

- (–) Crédito: R$ 5,00

- (=) IVA devido: R$ 5,00

IVA recolhido nesta etapa: R$ 5,00

IVA recolhido pelos fornecedores do produtor rural: R$ 5,00

- INDÚSTRIA DE PROCESSAMENTO DO CACAU

A indústria compra o cacau por R$ 50,00, transforma-o em massa de cacau e vende por R$ 60,00, aplicando o IVA de R$ 15,00. No momento de recolher o imposto, compensa o crédito de R$ 10,00 pago na compra do cacau.

- (+) Débito: R$ 15,00

- (–) Crédito: R$ 10,00

- (=) IVA devido: R$ 5,00

IVA recolhido nesta etapa: R$ 5,00

- FÁBRICA DE CHOCOLATES PREMIUM

A fábrica compra a massa de cacau por R$ 75,00. Produz o chocolate pronto e vende por R$ 100,00, mais IVA de R$ 25,00. Na hora de recolher o tributo, compensa o crédito de R$ 15,00.

- (+) Débito: R$ 25,00

- (–) Crédito: R$ 15,00

- (=) IVA devido: R$ 10,00

IVA recolhido nesta etapa: R$ 10,00

- LOJA DE DOCES SOFISTICADOS

A loja compra o chocolate por R$ 125,00. Coloca à venda por R$ 200,00, com IVA de R$ 50,00. Na apuração, desconta o crédito de R$ 25,00 da etapa anterior.

- (+) Débito: R$ 50,00

- (–) Crédito: R$ 25,00

- (=) IVA devido: R$ 25,00

IVA recolhido nesta etapa: R$ 25,00

- CONSUMIDOR FINAL

O cliente compra o chocolate da loja por R$ 250,00. Esse valor corresponde a:

- Preço do produto: R$ 200,00

- IVA: R$ 50,00

- Total: R$ 250,00

OBSERVAÇÃO – Os R$ 50,00 de IVA pagos pelo consumidor final são exatamente a soma de todos os valores recolhidos ao longo da cadeia:

- R$ 5,00 pelos fornecedores do produtor rural

- R$ 5,00 do produtor rural

- R$ 5,00 da indústria de processamento

- R$ 10,00 da fábrica de chocolates

- R$ 25,00 da loja

Ou seja, o modelo do IVA é transparente: o consumidor paga um imposto que corresponde à soma dos recolhimentos em todas as etapas.

Veja também: 10 erros comuns sobre a reforma tributária e como evitá-los

O que é o IBS – Imposto sobre bens e serviços?

O IBS (Imposto sobre Bens e Serviços) é um tributo novo que substituirá ICMS e ISS e será cobrado em toda cadeia produtiva com não cumulatividade ampla. Permitirá o crédito de tributo em todas as etapas e é subdividido entre IBS Estadual e IBS Municipal, sendo cobrado no local de destino da operação.

O fator gerador do IBS será o momento do fornecimento de bens e serviços e se seu pagamento, integral ou parcial, ocorrer antes do fornecimento, será necessário antecipar o recolhimento do tributo na data do pagamento da parcela.

Já a base de cálculo do IBS dependerá do valor total da operação e incluirá:

- frete;

- juros;

- multa;

- acréscimos;

- encargos;

- desconto condicionais;

- IS;

- seguro;

- e outras despesas acessórias.

A base ainda excluirá:

- descontos incondicionais;

- ICMS;

- FCP;

- PIS;

- COFINS;

- IPI;

- ISS;

- CBS;

- o próprio IBS.

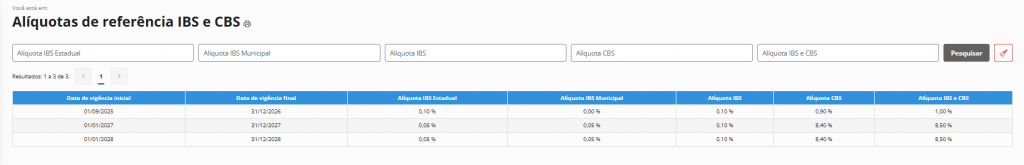

A alíquota será padrão para todo o território nacional com alguma possibilidade de ajuste pelos estados e municípios. O responsável pela regulamentação é o Comitê Gestor do IBS, que será formado por representantes dos estados, DF e municípios.

O que é o CBS – Contribuição sobre bens e serviços?

O CBS (Contribuição sobre bens e serviços) é o imposto que substitui PIS e COFINS e será cobrado em toda cadeira produtiva, com não cumulatividade ampla e que permite crédito de tributo em todas as etapas.

Seu fator gerador é igual ao do IBS – o momento de fornecimento de bens e serviços, também exigindo antecipação do recolhimento do tributo na data do pagamento da parcela caso o pagamento seja integral ou parcial, antes do fornecimento.

A base de cálculo do CBS também é igual ao do IBS, ou seja, inclui:

- frete;

- juros;

- multa;

- acréscimos;

- encargos;

- desconto condicionais;

- IS;

- seguro;

- e outras despesas acessórias.

E excluindo:

- descontos incondicionais;

- ICMS;

- FCP;

- PIS;

- COFINS;

- IPI;

- ISS;

- CBS;

- o próprio IBS.

Por fim, sua alíquota é única e sua regulamentação é a Receita Federal do Brasil.

O que é o IS – Imposto Seletivo, o Imposto do Pecado?

O IS (Imposto Seletivo), apelidado de imposto do pecado, incidirá sobre a produção, extração e exportação de bens e serviços prejudiciais à saúde ou ao meio ambiente. Essa definição abrange cigarros, bebidas alcoólicas e combustíveis fósseis.

Mais especificamente, segundo a lei:

ANEXO XVII

BENS E SERVIÇOS SUJEITOS AO IMPOSTO SELETIVO

| Veículos |

| 87.03; 8704.21 (exceto os caminhões); 8704.31 (exceto os caminhões); 8704.41.00 (exceto os caminhões); 8704.51.00 (exceto os caminhões); 8704.60.00 (exceto os caminhões); 8704.90.00 (exceto os caminhões); ressalvados os veículos com características técnicas específicas para uso operacional das Forças Armadas ou dos órgãos de Segurança Pública |

| Aeronaves e Embarcações |

| 8802, exceto o código 8802.60.00; e embarcações com motor classificadas na posição 8903; ressalvadas as aeronaves e embarcações com características técnicas específicas para uso operacional das Forças Armadas ou dos órgãos de Segurança Pública |

| Produtos fumígenos |

| 2401; 2402; 2403; 2404 |

| Bebidas alcóolicas |

| 2203; 2204; 2205; 2206; 2208 |

| Bebidas açucaradas |

| 2202.10.00 |

| Bens minerais |

| 2601; 2709.00.10; 2711.11.00; 2711.21.00 |

| Concursos de prognósticos e Fantasy sport |

Esse imposto incidirá apenas uma vez e veda qualquer tipo de aproveitamento de crédito ou geração de créditos para operações posteriores.

Seu fator gerador será o primeiro fornecimento do bem ou serviço, a base de cálculo será o valor total da operação e a alíquota é definida em Lei ordinária conforme NCM dos produtos. Por fim, a sua regulamentação será feita pela Receita Federal do Brasil.

Perguntas frequentes da Reforma Tributária

Como a Reforma Tributária afetará cada regime tributário (Simples Nacional, Lucro Real e Lucro Presumido)? As empresas de todos os regimes poderão aproveitar créditos de IBS e CBS normalmente, e há alguma estratégia mais vantajosa entre os regimes?

O Simples Nacional, a partir de 2026, não vai precisar emitir NF-es com IBS e CBS para operações normais. Apenas para operações especificas, exemplo: uma operação de devolução de compra para uma empresa fora do simples que destacou IBS e CBS. Então é importante que as empresas do Simples Nacional fiquem por dentro de todo conteúdo. É válido lembrar que para o simples nacional, o fisco ainda não regulamentou muito bem as regras. De qualquer forma, o cenário atual é que as empresas do Simples Nacional não vão poder se aproveitar de créditos de IBS e CBS nas suas compras, e não vão gerar créditos de IBS e CBS para os seus clientes nas suas vendas. Hoje a reforma está voltada para o lucro presumido e real. Acreditamos que a parte do Simples Nacional será melhor desenvolvida em 2026 e começará a valer em 2027. Em relação a estratégia mais vantajosa, depende muito da empresa. O ideal é que analise junto com a sua equipe fiscal para avaliar se vale a pena se manter no seu regime fiscal ou alterá-lo.

O que acontecerá com os incentivos fiscais (como reduções de base de cálculo de ICMS e benefícios de ISS concedidos por municípios) após a implantação da Reforma Tributária? Há previsão de quando e como esses benefícios serão extintos ou adaptados ao novo modelo?

Infelizmente não temos informação sobre benefícios fiscais específicos, o que sabemos é que os benefícios fiscais devem ser extintos gradativamente ao longo do período de transição da reforma tributária.

Como ficarão as regras de emissão de notas fiscais de serviço (NFSe) com a Reforma Tributária? Os municípios adotarão um modelo nacional ou manterão formatos próprios?

Muitos municípios já aderiram ao sistema da NFS-e Nacional e há um movimento crescente de adesão, entretando sabemos que alguns municípios decidiram manter seus sistemas próprios. Por exemplo, Rio de Janeiro e Porto Alegre vão utilizar o emissor nacional e São Paulo vai continuar com o seu próprio emissor. Para ter certeza, o ideal é consultar a secretaria de fazendo do município da sua empresa.

O que é o fato gerador no novo modelo de tributação e como ele funcionará na prática? Poderia dar um exemplo de quando o imposto passa a ser devido em uma operação?

De maneira geral, o fato gerador do IBS e CBS é o fornecimento do bem ou serviço ou o pagamento antecipado, o que vier primeiro. Por exemplo, em uma venda parcelada, o fato gerador será a emissão da NF-e, que é o momento em que o bem está sendo fornecido para o cliente. Agora, se a sua empresa receber um adiantamento do cliente antes do fornecimento do bem, o fato gerador será o recebimento do adiantamento, e nesse momento, a sua empresa terá que emitir uma NF-e com finalidade “Nota de débito”. Essa antecipação do débito do IBS e CBS será compensada no momento do fornecimento do bem, com a emissão da NF-e de venda.

Como ficará o aproveitamento de créditos de IBS e CBS caso o fornecedor não recolha corretamente os tributos? O sistema nacional informará automaticamente se o fornecedor está em dia, e o comprador poderá ser impedido de utilizar o crédito nessas situações?

A Lei Complementar 214/2025 determina que a sua empresa só pode se aproveitar do crédito de IBS e CBS de uma determinada nota fiscal, após o seu fornecedor quitar o débito de IBS e CBS referente a esta nota. No sistema de apuração assistida que está sendo desenvolvido pelo Fisco, possivelmente esse crédito de IBS e CBS ficará visível mas com um status de “Bloqueado”, caso o seu fornecedor ainda não tenha feito o recolhimento do IBS e CBS.

Sistema de Gestão pronto para a Reforma Tributária

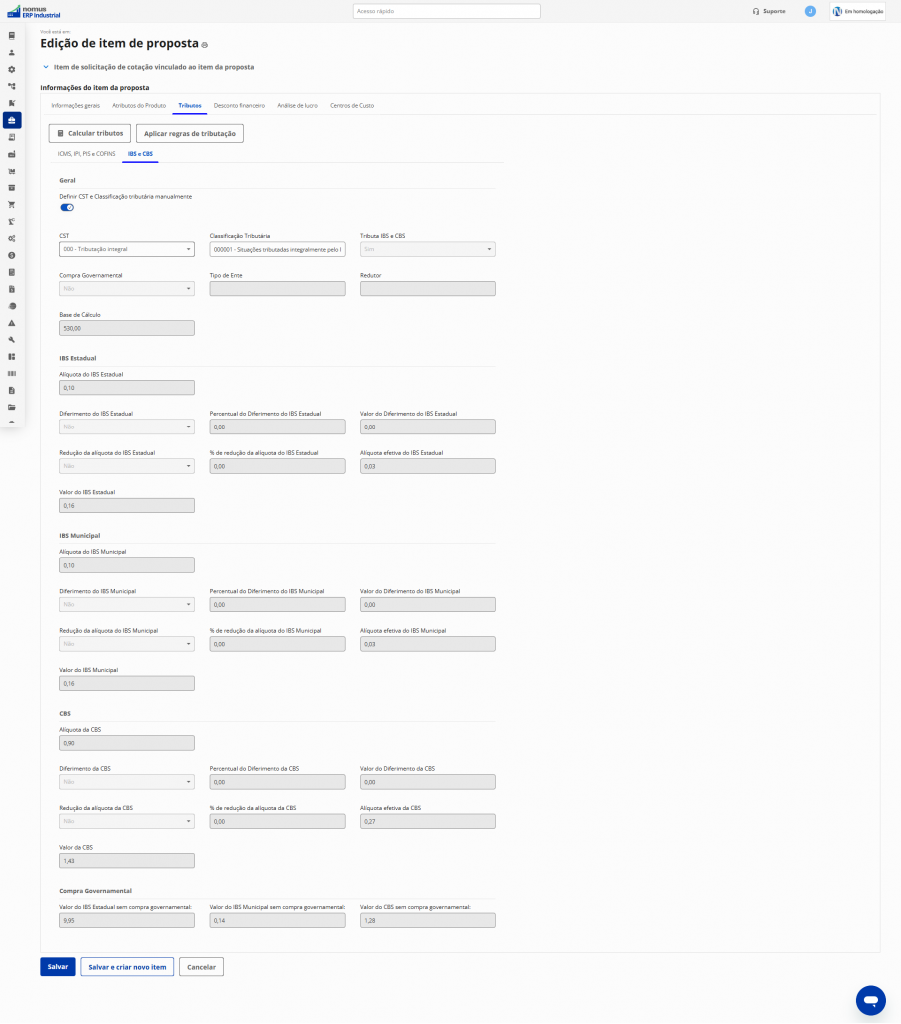

Os sistemas de gestão integrada (ERPs) costumam oferecer, ou ao menos deveriam oferecer, funcionalidades de gestão tributária. O Nomus ERP Industrial, por exemplo, está 100% pronto para cada fase de implantação da Reforma Tributária.

Com o sistema da Nomus, suas operações tributárias podem ser simplificadas e automatizadas. Seus dados tributários e fiscais são controlados em tempo real a partir de painéis financeiros e dashboards 100% parametrizáveis.

E a plataforma já está pronta para o novo sistema tributário brasileiro:

Acesse a demonstração grátis do Nomus ERP Industrial:

Saiba mais sobre gestão tributária e fiscal

A gestão fiscal e tributária da sua empresa precisam ser feitas com cuidado e conhecimento para manter-se adequado à regulamentação do Fisco. Se manter atualizado é necessário e você tem uma boa fonte de informações para isso aqui no blog industrial da Nomus.

Diariamente, eu, colegas e convidados publicamos matérias a respeito de gestão tributária, fiscal e de outras áreas de interesse da indústria. Você pode se manter bem informado e ser notificado sempre que uma nova matéria for ao ar. Basta inscrever-se no blog.

Ah, e siga nossas redes sociais para pílulas de conhecimento industrial:

Obrigado e vamos em frente.

Autor do Artigo

Rafael Netto

Engenheiro de Produção formado na UFRJ com especializações nas áreas de gestão estratégica, custos, financeira, fiscal e de projetos de software. CEO e fundador da Nomus. Rafael tem mais de 20 anos de experiência como gestor nas áreas de Estratégia, Desenvolvimento de software, Suporte, Implantação, Financeiro, Recursos Humanos, e com implantação de sistemas de PCP e ERP em fábricas de diversos setores, como Alimentos, Metal/mecânico, Plástico, Químico, Farmacêutico, Gráfico, Equipamentos, Náutico, entre outros.

Encontre Rafael Netto nas redes sociais:

6 Comentários

Participe! Deixe o seu comentário agora mesmo:

Excelente iniciativa a palestra da reforma tributária, é uma área que não domino mas com certeza vai agregar muito conhecimento, parabéns!

Ficamos felizes que tenha gostado Jeronimo! Desejamos sucesso na sua carreira. #vamosEmFrente!

Parabéns pelos trabalhos, excelentes matérias indispensáveis na gestão empresarial, sempre na vanguarda!

Legal Gilson, ficamos felizes que tenha gostado do conteúdo! Vamos em frente!

preciso saber e entender mais sobre reforma tributaria

Oi Nara, no artigo tem um link para a nossa jornada da Reforma tributária, onde o CEO da Nomus fez uma grade explicação da Reforma Tributária. Inscreva-se gratuitamente e aprofunde seu conhecimento no tema.